הצוות הבין-משרדי לבחינת שימושי בינה מלאכותית במגזר הפיננסי מפרסם דוח ביניים עם המלצות רגולציה

הצוות הבין-משרדי לבחינת שימושי בינה מלאכותית (AI) במגזר הפיננסי בישראל פרסם לאחרונה דוח ביניים חדשני, אשר כולל המלצות ראשוניות לרגולציה על השימוש בטכנולוגיה זו במערכת הפיננסית. דוח זה, שמציג את עקרונות האסדרה הצפויים להיכנס לתוקף, נועד לספק מענה לאתגרים הייחודיים והסיכונים הכרוכים בשימוש בבינה מלאכותית בתעשייה הפיננסית, לצד פוטנציאל השיפור שהיא מציעה בתחום.

הגורמים השותפים לדוח

דוח הביניים הוא תוצר של שיתוף פעולה רחב היקף בין מספר גופים, ביניהם משרד המשפטים, משרד האוצר, רשות התחרות, רשות ניירות ערך, רשות שוק ההון, ביטוח וחיסכון, וכן הפיקוח על הבנקים בבנק ישראל. הצוות הבין-משרדי הוקם במטרה להיערך להטמעת טכנולוגיית ה-AI במגזר הפיננסי בישראל, וזאת מתוך הכרה בפוטנציאל המהפכני של הטכנולוגיה לצד הצורך בהסדרה רגולטורית נאותה.

עיקרי הדוח: יתרונות ואתגרים של שימוש בבינה מלאכותית במגזר הפיננסי

הדוח מציג את תרומת ה-AI לשיפור השירותים והמוצרים הפיננסיים, הורדת עלויות והנגשת שירותים פיננסיים לאוכלוסיות מגוונות. בנוסף, הוא מדגיש את שיפור התהליכים התפעוליים והעסקיים במערכת הפיננסית. עם זאת, הדוח מזהה אתגרים משמעותיים הכוללים חשש לפגיעה בפרטיות, הדרת אוכלוסיות מסוימות משירותים, והצורך בהבטחת הוגנות צרכנית.

הנושאים המרכזיים הנדונים בדוח

הדוח מתמקד במאפיינים הייחודיים של טכנולוגיית ה-AI כגון הבעיה של "הקופסה השחורה" – חוסר יכולת להסביר במלואה את החלטות מערכות ה-AI, וכן את האתגרים הקשורים למעורבות אנושית. כמו כן, הדוח דן בנושאי פרטיות, אפליה, ואחריות משפטית בנוגע לשימוש במערכות AI, ובוחן את ההשפעות הרחבות של טכנולוגיה זו בהיבטים כגון יציבות פיננסית, תחרות, סיכוני סייבר ודיסאינפורמציה.

תחומי פעילות שבהם נעשה שימוש בבינה מלאכותית

הדוח מתמקד בשלושה תחומים עיקריים שבהם קיימים יישומים של AI במגזר הפיננסי: ייעוץ השקעות, ניהול תיקים, וחיתום ביטוח ואשראי. עבור כל אחד מתחומים אלה, הצוות ביצע סקירה משפטית רחבה, ניתח סוגיות ליבה והציע חלופות וצעדים מעשיים להתמודדות עם הסיכונים הכרוכים בטכנולוגיה.

המלצות מרכזיות של הצוות

הצוות ממליץ על קידום טכנולוגיית AI במגזר הפיננסי תוך שמירה על רגולציה גמישה ומותאמת לצרכים. הצוות ממליץ על גישה מבוססת סיכונים, כך שהיקף הרגולציה יותאם למהות השירותים הפיננסיים והשפעתם על הלקוחות. לדוגמה, צ'ט-בוט המספק שירות לקוחות בסיסי ידרוש רגולציה פחות מחמירה מאשר מערכת חיתום אשראי מבוססת AI.

- הסברתיות: בעיית "הקופסה השחורה" לפיה לא ניתן להסביר באופן מלא את תוצריהן של מערכות AI היא אחד האתגרים המורכבים ביחס לטכנולוגיה זו. הדוח מבחין בין הסברתיות כללית, בנוגע לאופן פעולת המערכת, ובין הסברתיות פרטנית, בנוגע להחלטות ספציפיות. ההמלצה היא שתחול חובת הסברתיות כללית, בעוד שחובת הסברתיות פרטנית תיקבע בהתאם לנסיבות הנוגעות למהות ההחלטה, לקיומה של מעורבות אנושית, וכדומה.

- מעורבות אנושית: אחד הכלים הנפוצים המוצעים על מנת להתמודד עם האתגרים הגלומים בפעילות של בינה מלאכותית הוא מעורבות ופיקוח אנושי. ישנה גם ביקורת על דרישה זו שעלולה לצמצם את התועלת בשימוש בטכנולוגיה. בדוח עורך הצוות הבחנה בין סוגים שונים של מעורבות אנושית – מעורבות בזמן אמת מול מעורבות בדיעבד, מעורבות בכל החלטה פרטנית מול מעורבות על פעילות המערכת בכללותה. הצוות ממליץ על מודל מדורג של מעורבות אנושית, שיכלול חובת בקרה אנושית כללית, ומעורבות ישירה בהחלטות בשימושים שיסווגו בסיכון בינוני או גבוה (כגון החלטות מהותיות).

- חובות יידוע וגילוי: הצוות סבור כי יש ליידע את הציבור על שימוש במערכות AI או אינטראקציה עם מערכות כאלה בנוסף לחובות גילוי בדבר מאפייני הבינה המלאכותית והשלכותיה שישתלבו בדרישות הגילוי הקיימות בתחום הפיננסי. הצוות מדגיש את הצורך כי הגילוי ייעשה תוך מניעת ״“AI washing (הצגת שווא או הגזמה ביחס לשימוש ב-AI ) וכן הקפדה שהיידוע והגילוי יהיו בשפה פשוטה ונייטרלית.

- הונאות ודיסאינפורמציה: הדוח מתייחס להשפעת התקדמות ה-AI על סיכוני הונאה ודיסאינפורמציה במערכת הפיננסית, החל מהתחזות ללקוחות ועד להשלכות מערכתיות רחבות, וממליץ לרגולטורים כיצד לעדכן ולהרחיב את מנגנוני ההתמודדות עם סיכונים אלה.

- פרטיות והגנה על מידע אישי: הדוח כולל סקירה של האתגרים העומדים בפני ההגנה על הזכות לפרטיות הנובעים ממאפייני מערכות AI ורגישות המידע הפיננסי. הדוח כולל הצעות לכלים ואמצעים להתמודדות עם אתגרים אלה, ובין היתר ממליץ לרגולטורים הפיננסיים להכווין גופים מפוקחים לבצע הערכת סיכונים ביחס לזיהוי חוזר של מידע אישי, וכן לאמץ כלים ארגוניים לניהול וצמצום הסיכונים לפרטיות הכרוכים בפיתוח מערכות בינה מלאכותית כגון: תסקיר השפעה על פרטיות, יישום והטמעת תפיסות של עיצוב לפרטיות, וזאת בנוסף למינוי ממונה על הגנת הפרטיות.

הדוח כולל המלצות בתחומים רבים נוספים: כללי ממשל תאגידי שיאפשרו ניהול סיכונים ביחס לשימושי AI במוסד הפיננסי; כללי אחריות ביחס למערכות AI, המבהירים על מי מוטלת האחריות בנוגע לתפקוד המערכות; אמצעים למניעת אפליה; סיכונים והזדמנויות בהיבטי תחרות וכדומה.

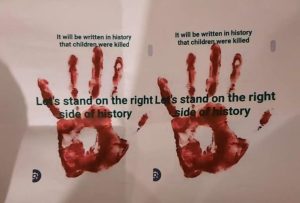

המאבק בטרור מתחיל בכיתה: הכנסת אישרה חוק חדש